Te presentamos como cómo rellenar y presentar el Modelo 349. Tendrás lista esta declaración informativa de tus operaciones intracomunitarias fácilmente. ¿Quieres ver un simple video tutorial? Haz click en el siguiente link:

Video Tutorial: ¿Cómo rellenar y presentar el Modelo 349?

¿Qué es el modelo 349 y para qué sirve?

El modelo 349 es una declaración para informar de las operaciones intracomunitarias. Es decir, todas las adquisiciones o ventas de bienes y servicios a empresas o profesiones en países miembros de la UE.

De hecho, la Agencia Tributaria tiene el listado de tus operaciones intracomunitarias de forma detallada, con CIF, nombre e importe, así que los importes tienen que coincidir “al céntimo”.

Es importante subrayar que:

- Solo debemos incluir las operaciones que realicemos con empresas o profesionales. Si vendemos productos o servicios a particulares, no se considera una operación intracomunitaria.

- Debemos tener en cuenta qué países pertenecen a la Unión Europea. Ya que si no pertenecen a la UE, no se trata de operaciones intracomunitarias, sino de exportaciones. Los países de la UE son:

- Alemania

- Austria

- Bélgica

- Bulgaria

- Chipre

- Croacia

- Dinamarca

- Eslovaquia

- Eslovenia

- España

- Estonia

- Finlandia

- Francia

- Grecia

- Hungría

- Irlanda

- Italia

- Letonia

- Lituania

- Luxemburgo

- Malta

- Países Bajos

- Polonia

- Portugal

- Reino Unido

- República Checa

- Rumanía

- Suecia

¿Qué son las operaciones intracomunitarias?

Explicado de forma muy sencilla, son las ventas o compras realizadas a una empresa o profesional de un país de la Unión Europea.

Si el destinatario de la factura es una persona física, no se considera operación intracomunitaria.

Acuérdate que no todos los países de Europa pertenecen a la UE. Si no pertenecen, no se consideran operaciones intracomunitarias, sino exportaciones.

Los importes que se incluyen en el modelo 349 se declaran también en el modelo 303.

No va a sumar ni a restar. No significa que vayas a pagar o deducir nada, recuerda que se trata de un modelo informativo. Pero, las operaciones intracomunitarias afectan al IVA, por tanto han de incluirse en el modelo 303.

Las cantidades tienen que coincidir exactamente. El importe exacto. Esto es clave para rellenarlo sin errores. Si no cuadran los dos modelos, empezarán los dolores de cabeza.

Separa por tipo de operación y busca las casillas en el modelo 303:

- Adquisiciones Intracomunitarias: pon el importe en el IVA devengado (el de tus facturas emitidas) y el mismo en el IVA deducible (el de tus facturas de gastos).

- Entregas Intracomunitarias: anota el importe (van sin IVA).

¿Quién está obligado a presentar el modelo 349?

La presentación del modelo 349 es obligatoria solo si eres autónomo o tienes una sociedad y realizas operaciones intracomunitarias, sin importar el régimen de IVA por el que tributes e independientemente de la cuantía.

Recuerda que si quieres operar en la Unión Europea, deberás darte de alta en el Registro de Operadores Intracomunitarios con el modelo 036 y te darán un CIF para operar.

Si no tienes, no hay que presentarlo. Olvídate.

El alta lo puedes hacer online, pero se hace efectiva al cabo de un tiempo, no de forma inmediata. En la mayoría de los casos un técnico de Hacienda pasará por tu oficina o local para comprobar que existen este tipo de operaciones. No te preocupes, lo hacen de forma rutinaria.

¿Qué datos vas a necesitar para rellenar el modelo?

Antes de empezar a rellenar las casillas, reúne todos los datos que vas a necesitar.

Haz un listado con todas tus operaciones intracomunitarias.

Acuérdate, sólo facturas a clientes por tus ventas o de proveedores por tus compras o gastos de países miembros de la Unión Europea.

Busca las facturas y anota el CIF intracomunitario (debe empezar por las letras del código del país de la UE), nombre e importe de las suma total de las facturas.

Separa por tipo de operación, ventas o compras.

El modelo 349 es otra de las declaraciones que debemos presentar a la Agencia Tributaria. Se trata de informar sobre las operaciones intracomunitarias que realicemos, es decir, las adquisiciones y ventas de productos y servicios a otro estados miembros de la Unión Europea.

¿Cuándo hay que presentar el modelo 349?

Se presenta durante los 20 primeros días naturales del mes siguiente, salvo la correspondiente al mes de julio, que podrá presentarse durante el mes de agosto y los 20 primeros días naturales del mes de septiembre, y la correspondiente al mes de diciembre, que deberá presentarse durante los 30 primeros días naturales de enero.

No obstante, la presentación podrá ser trimestral o anual en los siguientes casos:

- Trimestral: Cuando ni durante el trimestre de referencia ni en cada uno de los cuatro trimestres naturales anteriores el importe total de las entregas de bienes y prestaciones de servicios (sin IVA) sea superior a 50.000 euros. Los plazos de presentación son los siguientes:

- 1º trimestre: del 1 al 20 de abril.

- 2º trimestre: del 1 al 20 de julio.

- 3º trimestre: del 1 al 20 de octubre.

- 4º trimestre: del 1 al 30 de enero.

- Anual: Si el importe total de las entregas de bienes o prestaciones de servicios durante el año anterior no sea superior a 35.000 euros (sin IVA) y, además, el importe total de las entregas de bienes a otro Estado Miembro (sin contar nuevos vehículos) no sea superior a 15.000 euros. El plazo de presentación será del 1 al 30 de enero.

Como vemos, para calcular la periodicidad que nos corresponde para la declaración 349, no se tendrá en cuenta las compras intracomunitarias, sino exclusivamente las ventas. Así que si tu empresa realiza operaciones intracomunitarias pero solo hace adquisiciones, podrás hacer la declaración de forma anual, trimestral o mensual, como te parezca mejor.

Ten en cuenta que si durante un año no realizas operaciones intracomunitarias, no estarás obligado a presentar el modelo 349. Pero la Agencia Tributaria te dará de baja del Registro de Operadores Intracomunitarios.

¿Cómo se rellena el modelo 349?

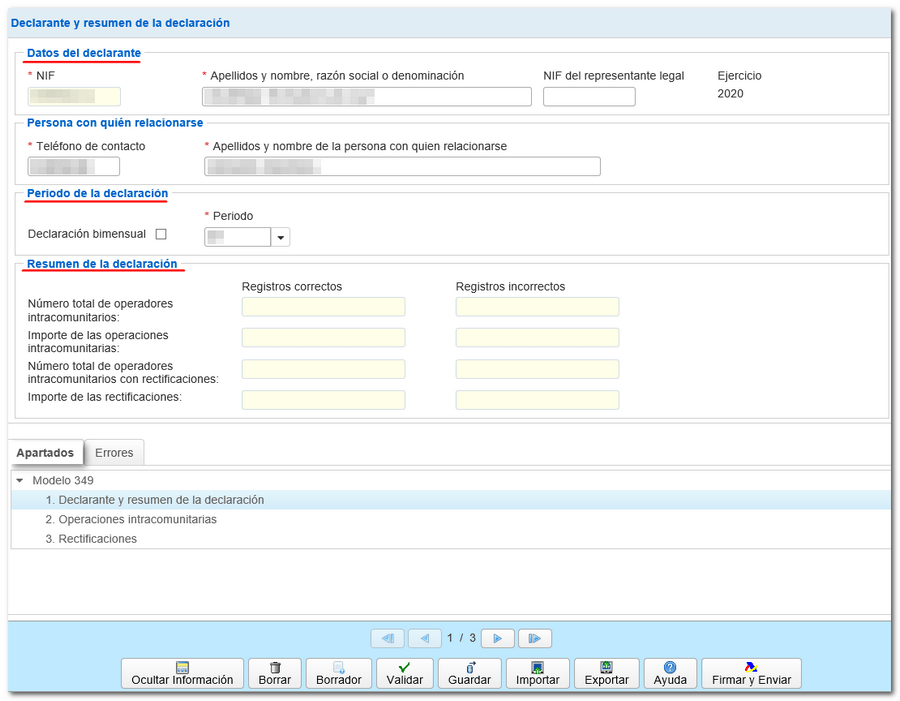

Este modelo solo se puede presentar por Internet.

- Ve a la sección Modelo 349. Declaración Informativa. Declaración recapitulativa de operaciones intracomunitarias de la Sede Electrónica de la AEAT.

- En el apartado Trámites -> Presentaciones (mediante fichero), accede a Presentación 2019. Te pedirá el certificado digital o la cl@ve PIN.

- Cuando entres verás unas aclaraciones sobre el procedimiento y te aparece la opción para elegir el fichero a importar y generar el modelo.

- Cuando importes el fichero, irás a una pantalla resumen con todos los datos rellenados automáticamente.

- Si toda la información es correcta, pulsa en Firmar y enviar y ¡listo!

Es muy importante que también incluyas los datos del modelo 349 en el modelo 303 de declaración del IVA. Y recuerda que los datos deben coincidir exactamente.

Separa por tipo de operación y busca las casillas en el modelo 303:

- Adquisiciones intracomunitarias: haremos constar el IVA devengado y el mismo en el IVA deducible. Esto quiere decir que nos lo vamos a autorepercutir: lo declaramos como un ingreso y un gasto a la vez para que el resultado sea neutro.

- Entregas intracomunitarias: al no estar sujetas a IVA, solo tendremos que informar de la operación. Por lo tanto, no tiene incidencia en el IVA.

Declarante

El declarante eres tú. Anota tus datos: NIF, apellidos y nombre, teléfono y persona de contacto por si acaso.

Operaciones

Ahora anota los datos de las operaciones que vas a declarar. Coge el listado que habías hecho y empieza a rellenar las casillas.

Da de alta una nueva operación.

Anota todos los datos de la operación:

- Código del país: al hacer clic en la flecha se desplegará el listado con todos los países y su código correspondiente. Al rellenar esta casilla se abrirá la siguiente para que puedas seguir anotando.

- NIF operador intracomunitario: anota los números sin las letras iniciales del país ya que están en la casilla anterior.

- Nombre del operador (empresa o autónomo, tu cliente o proveedor).

- Selecciona la clave de la operación. También tienes la flecha para ver todas las claves.

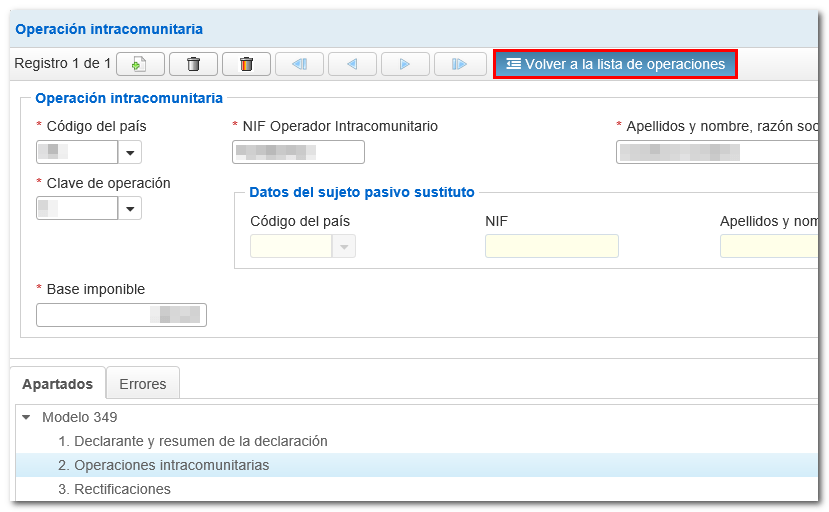

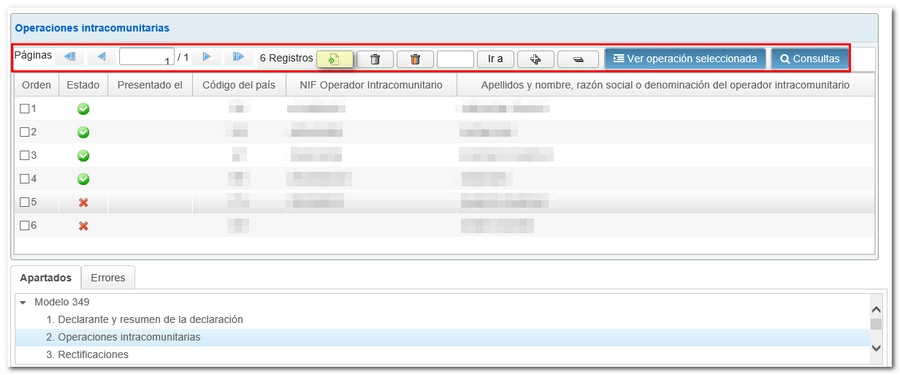

En el listado de operaciones se visualizará la relación de todos los registros dados de alta con la información organizada en columnas.

Mediante los iconos de la columna «Estado» podrá comprobar fácilmente los registros que son correctos y aquellos que contienen errores, para realizar las modificaciones, altas o bajas correspondientes.

Puede acceder al detalle de cada registro haciendo doble clic sobre el NIF o marcando un registro determinado y pulsando «Ver operación seleccionada».

Una vez dentro del detalle, podrá volver al listado general pulsando «Volver a la lista de operaciones».

Rectificaciones

En el modelo 349 no se admiten importes en negativo.

Imagínate que recibes o emites una factura rectificativa o de abono a otra anterior. Esta factura no la puedes anotar directamente.

Tendrás que anotar los datos anteriores, que ya has declarado en algún otro trimestre o periodo, y luego poner el importe. Tienes que restarlo para que al final obtengas el total de ese cliente o proveedor.

- Primero lo que has declarado anteriormente (base imponible declarada anteriormente).

- Luego lo que tendría que haber sido (base imponible rectificada).

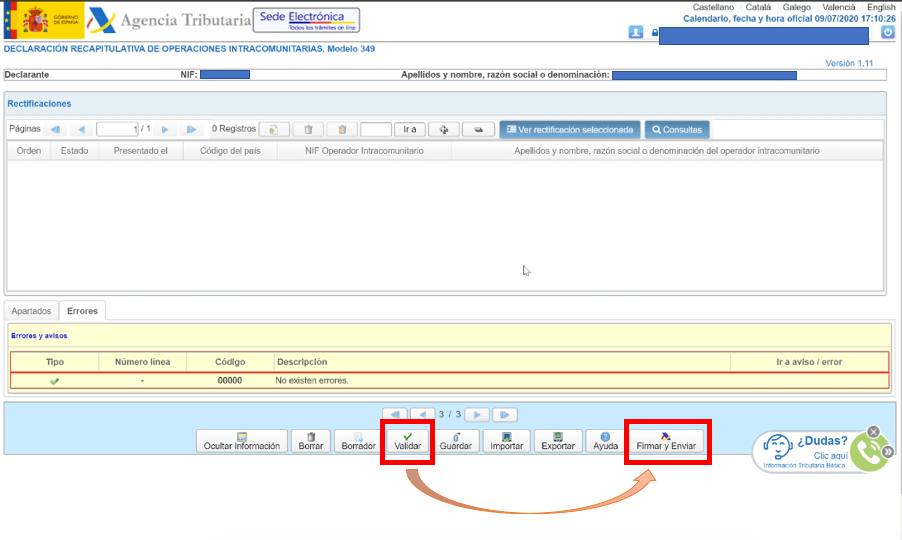

Presentación

Ya sólo queda presentar. En un momento lo tienes.

No te olvides guardar el pdf que saldrá en pantalla.

Errores frecuentes a la hora de rellenar y presentar el modelo 349

Rellenar el modelo 349 es sencillo, sí. Pero alguna vez se puede cometer algún que otro error.

Atento para que no sea tu caso.

1. Olvidarse de incluir los datos en el modelo 303 o en el 349

Puede que presentes el modelo 349 del trimestre y luego se te olvide poner los mismos importes en el modelo 303. Esto es más frecuente de lo que te puedes creer.

¿Por qué?

Porque las operaciones intracomunitarias no alteran el resultado del IVA. Primero pones los importes en el IVA devengado (el de tus facturas emitidas) y luego el mismo en el IVA deducible (el de tus facturas de gastos). Así que el resultado es el mismo.

Si son entregas intracomunitarias están fuera del resultado, porque va sin IVA. Ahí en una casilla casi al final.

Así que te ves con los modelos 303 y 349 que no coinciden.

¿Qué hacer?

Si se te ha olvidado incluir los datos en el modelo 303 presenta un escrito indicando el error.

2. Confundirse con las operaciones intracomunitarias

Saberse los países de Europa es más normal. Pero puede que tengas alguna confusión.

Pero puedes encontrarte con que te creas que, por ejemplo, Noruega pertenece la Unión Europea.

¿Dónde está el problema? Pues que si te has liado quizá has incluido la suma total en el modelo 303 IVA y cuando vas a al modelo 349 te encuentras que en la flecha del desplegable de los países no lo encuentras. Ahí te das cuenta.

Y cómo no, empiezan los quebraderos de cabeza.

Haz un escrito modificando el modelo 303 y presenta bien el modelo 349.

3. Incluir el CIF erróneo

En el modelo 349 este error es de los más habituales. Te preguntarás por qué.

Porque el CIF intracomunitario lleva una secuencia de números diferentes para cada país. Cuando miras la factura a veces no es tan fácil distinguirlo.

No te das ni cuenta que lo tienes mal anotado hasta que te pones a rellenar el modelo 349. Ahí es cuando salta el mensaje de CIF erróneo. Te desesperas tecleando una y mil veces pero, nada, no lo consigues.

Así que al final acabas por llamar a no sé qué país para que alguien te dé el número correcto. Puede que hasta lo hayas dejado para el último día del plazo, con lo que te queda poco tiempo para solucionarlo.

Asegúrate antes que tienes el CIF correcto. No lo dejes para el último día.

Conclusión

Como ves, completar el modelo 349 es más sencillo de lo que parece, pero hacerlo por tu cuenta te consumirá un tiempo valioso que podrías dedicar a tu negocio. Si necesitas algún tipo de asesoría y trámites para PYMEs o Autónomos, puedes ponerte en contacto con nosotros. Siempre es bueno dejar los temas fiscales en manos de especialistas.