Si tienes trabajadores en nómina o pagas facturas a profesionales, saber cómo presentar el modelo 111 es clave para cumplir con Hacienda y evitar sanciones. Este modelo sirve para declarar e ingresar las retenciones de IRPF que has practicado durante un período determinado.

En esta guía te explicamos cómo presentar el modelo 111 correctamente, de forma clara, actualizada y pensada para autónomos y empresas en España. Sin tecnicismos innecesarios y con ejemplos reales.

Qué es el modelo 111 y para qué sirve

El modelo 111 es una declaración periódica de retenciones e ingresos a cuenta del IRPF. No es un impuesto propio, sino un modelo informativo y recaudatorio: tú actúas como intermediario entre la persona a la que pagas y la Agencia Tributaria.

Debes usarlo para declarar, entre otros supuestos:

- Retenciones en nóminas de trabajadores

- Retenciones en facturas de profesionales

- Pagos a determinados autónomos en módulos

- Premios, derechos de imagen o rendimientos agrícolas

Quién está obligado a presentar el modelo 111

Están obligados a presentar este modelo todos los autónomos y empresas que, durante el período correspondiente:

- Tengan trabajadores en nómina, aunque la retención sea cero

- Hayan pagado facturas a profesionales con retención

- Paguen premios sujetos a IRPF

- Realicen pagos por derechos de imagen

- Abonen rendimientos agrícolas, ganaderos o forestales

Importante:

Si en un trimestre no has pagado ninguna renta sujeta a retención, no estás obligado a presentar el modelo, salvo que sigas dado de alta en esta obligación en el modelo 036.

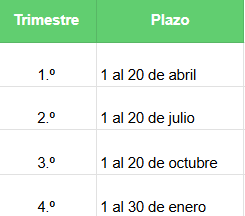

Cuándo se presenta el modelo 111

Para autónomos y pymes, la presentación es trimestral:

Si el último día es festivo o fin de semana, el plazo se amplía al siguiente día hábil.

Las grandes empresas deben presentarlo mensualmente.

Cómo presentar el modelo 111 correctamente

Actualmente, la forma habitual y recomendada es la presentación online a través de la Sede Electrónica de la Agencia Tributaria.

Cómo presentar el modelo 111 por internet

Para saber cómo presentar el modelo 111 online, necesitas uno de estos sistemas de identificación:

- Certificado digital

- DNI electrónico

- Cl@ve PIN (en el caso de autónomos)

El proceso es siempre el mismo:

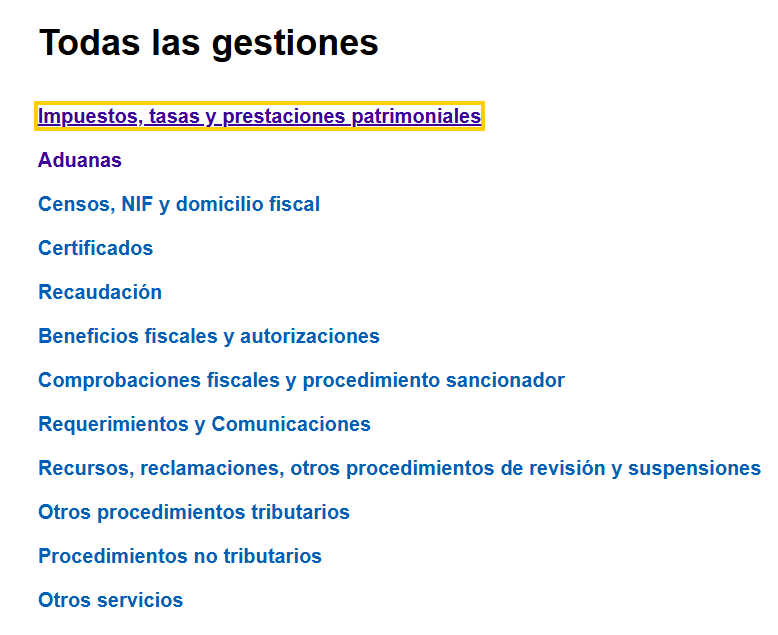

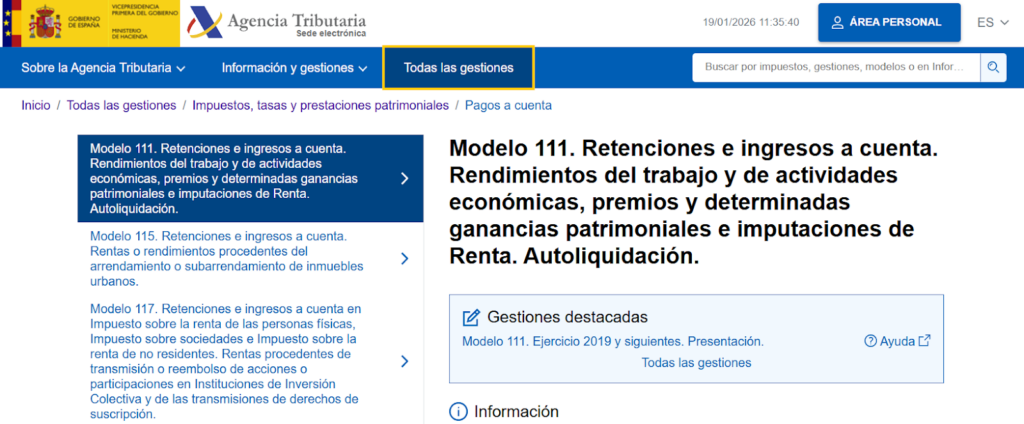

- Accedes a la Sede Electrónica de la AEAT

- Haces click en sección que dice “Todas las gestiones”

- Das click a “Impuestos, tasas y prestaciones patrimoniales”

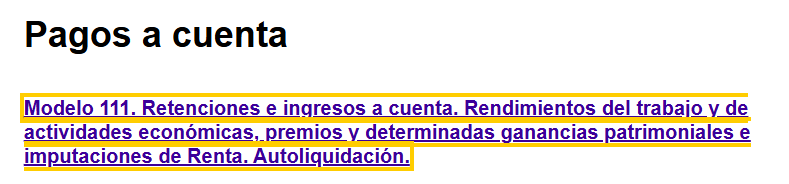

- Deslizas en las opciones y das click en “Pagos a cuenta”

- Seleccionas la primera opción de modelo 111

- Rellenas el formulario del modelo 111

- Indicas el resultado

- Pagas (si sale a ingresar)

- Firmas y envías la declaración

La presentación en papel está prácticamente en desuso y no se recomienda.

Qué datos necesitas para rellenar el modelo 111

Antes de empezar, prepara esta información:

Datos de nóminas

- Número total de trabajadores

- Base sujeta a retención

- Importe total retenido

Datos de facturas

- Número de profesionales

- Base imponible

- Retención practicada

En este modelo se declaran importes totales, no datos individualizados. El detalle se refleja en el modelo 190 (resumen anual).

Pasos para rellenar el modelo 111

Datos identificativos

Indica tu NIF y nombre o razón social.

Devengo

Selecciona el trimestre y el ejercicio correspondiente.

I. Rendimientos del trabajo

Aquí se declaran las retenciones de nóminas:

- Casilla 01: número de trabajadores

- Casilla 02: suma de bases sujetas a IRPF

- Casilla 03: total retenido

Incluye también nóminas sin retención si existen.

II. Rendimientos de actividades económicas

Para facturas de profesionales:

- Casilla 07: número de perceptores

- Casilla 08: base imponible total

- Casilla 09: retención total

Otros apartados

Premios, ganancias patrimoniales o derechos de imagen solo se rellenan si se han producido.

Resultado y formas de pago

Lo habitual es que el resultado sea a ingresar.

Puedes pagar de estas formas:

- Domiciliación bancaria (solo si presentas hasta el día 15)

- Pago con NRC (ingresando previamente en tu banco)

Aplazamiento:

Las retenciones no son aplazables con carácter general, aunque la opción aparezca en el formulario. Es un límite establecido por la normativa tributaria vigente.

Errores frecuentes al presentar el modelo 111

Algunos fallos habituales son:

- No incluir una factura pagada en el trimestre correcto

- Equivocarse de casilla (nóminas vs profesionales)

- No presentar el modelo estando obligado

- Calcular mal la retención

Si detectas un error tras presentar el modelo, puedes:

- Solicitar devolución de ingresos indebidos

- Presentar una declaración complementaria si ingresaste menos de lo debido

Preguntas frecuentes

¿Es obligatorio presentar el modelo 111 si no hay retenciones?

No, siempre que no hayas pagado rentas sujetas a retención durante ese período y no estés dado de alta en la obligación.

¿Qué pasa si presento el modelo fuera de plazo?

Hacienda puede aplicar recargos e intereses, aunque no haya requerimiento previo.

¿El modelo 111 sustituye al modelo 190?

No. El 111 es periódico y el 190 es el resumen anual con el detalle de perceptores.

Ahora que ya sabes cómo presentar el modelo 111, recuerda que un error en las retenciones puede generar problemas tanto para ti como para tus trabajadores o proveedores. Si prefieres evitar riesgos y ahorrar tiempo, contar con asesoramiento fiscal profesional puede marcar la diferencia en tu día a día.

Si necesitas asistencia personalizada, en Entre Trámites ofrecemos servicios de gestoría y asesoría fiscal para autónomos y pymes. Puedes contactarnos a través de este formulario de contacto para que te llamemos, o si lo prefieres, puedes agendar una asesoría gratuita o escribirnos por WhatsApp.