Entre las medidas y ayudas para las empresas contempladas en el Real Decreto-ley 7/2020, de 12 de marzo, para evitar las posibles tensiones en la tesorería que puedan experimentar, se establece la flexibilización en materia de aplazamientos en la deuda tributaria.

De tal forma que se concede durante seis meses el aplazamiento de pago de impuestos a PYMES y autónomos, previa solicitud, con una carencia de intereses de tres meses.

Así, el artículo 14 del mencionado real decreto establece que se concederá el aplazamiento del ingreso de la deuda tributaria correspondiente a todas aquellas declaraciones-liquidaciones y autoliquidaciones cuyo plazo de presentación e ingreso finalice entre el 1 y el 30 de abril de 2021, ambos inclusive, siempre que las solicitudes presentadas correspondan a deudas tributarias hasta un importe máximo de 30.000 euros (incluido el resto de solicitudes de aplazamiento/fraccionamiento sin garantías concedidas o pendientes de resolución).

Importante!

La interrupción de los plazos administrativos y procesales por el estado de alarma decretado no es de aplicación a los plazos tributarios sujetos a normativa especial. En consecuencia, los plazos para la presentación de autoliquidaciones y declaraciones tributarias siguen vigentes. No obstante, para los obligados con un volumen de operaciones en 2020 no superior a 600.000 euros se ha ampliado el plazo para la presentación de declaraciones del primer trimestre hasta el 30 de abril de 2021.

A modo de ejemplo: si el ingreso a realizar es de 36.000 euros y ya tienes un aplazamiento concedido por 9.000 euros, sólo podrás solicitar este aplazamiento extraordinario por 21.000 euros. Teniendo que pagar o pedir un aplazamiento con garantías respecto de los otros 15.000 euros.

Además, este aplazamiento extraordinario puede solicitarse incluso para retenciones e ingresos a cuenta (modelos 111, 115, 123), tributos que deban ser legalmente repercutidos (modelo 303 de IVA) o pagos fraccionados del Impuesto sobre Sociedades (modelos 202 y 222), que no pueden ser aplazados en condiciones normales.

¿Cuáles son las condiciones de este aplazamiento en deuda tributaria?

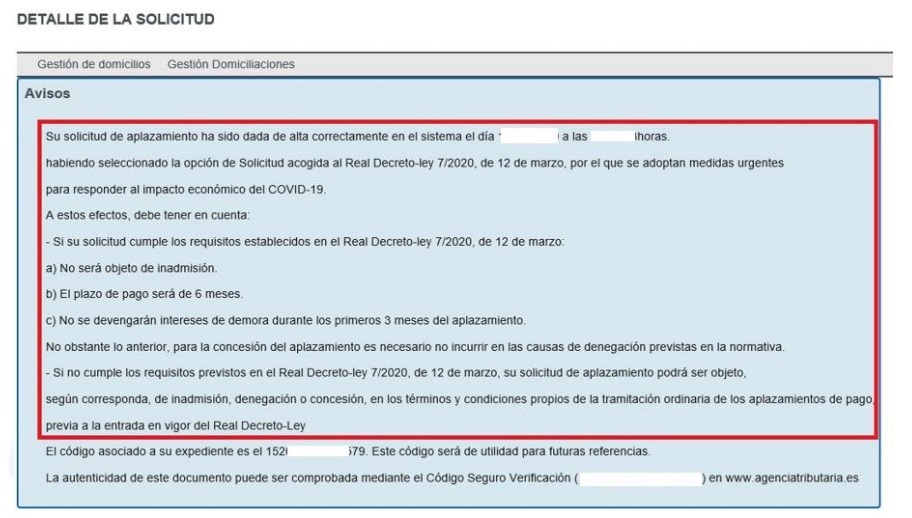

- Plazo de aplazamiento de 6 meses.

- No se devengarán intereses de demora durante los 3 primeros meses.

Sólo podrán solicitar el aplazamiento de las deudas tributarias en estas condiciones las personas y entidades con un volumen de operaciones no superior a 6.010.121,04 euros en el año 2020.

Aunque el aplazamiento extraordinario se conceda por 6 meses puede pagarlo antes, de tal forma que si hace el ingreso en los tres primeros meses no se aplicarán intereses.

En este sentido, una vez solicitado el aplazamiento como le indicamos a continuación, en el siguiente enlace puede gestionarlo:

Gestión de aplazamientos en la Sede Electrónica de la AEAT.

¿Cómo realizo el aplazamiento extraordinario por el coronavirus?

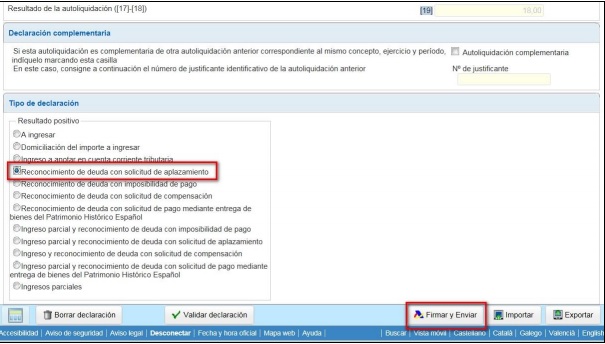

1. Procedimientos Habituales

Lo primero es presentar por los procedimientos habituales la autoliquidación cuyo pago quiere aplazar. No olvide marcar la opción “Reconocimiento de deuda con solicitud de aplazamiento” para poder “Firmar y enviar”:

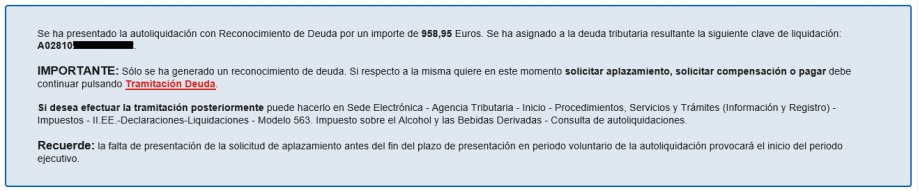

2. Modelo objeto de liquidación

Presentado el modelo objeto de liquidación (tras pulsar “Firmar y enviar”), si los datos introducidos son correctos y no existen errores que habremos de subsanar previamente, aparece la respuesta «correcta presentación» junto a la clave de liquidación correspondiente a la deuda que debe tramitar y un enlace para poder tramitarla (“Tramitación deuda”.

Finalizada la presentación del modelo tributario (debiendo guardar el pdf adjunto con la autoliquidación presentada). Se abre el «trámite» para aplazar o fraccionar la deuda generada, debiendo continuar este proceso para que el aplazamiento se realice correctamente.

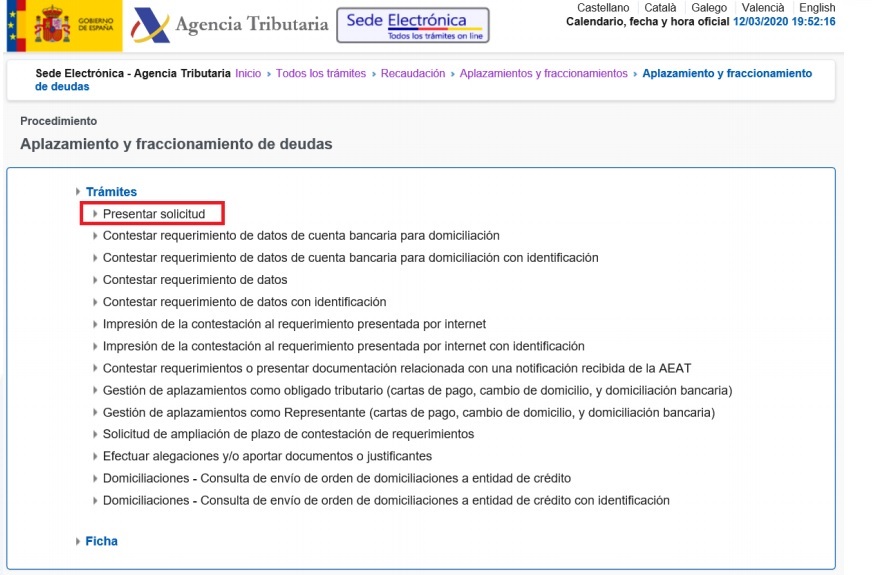

3. Tramitar Deuda

Para presentar la solicitud de aplazamiento / fraccionamiento «pinche» la opción de «Tramitar Deuda», y en la ventana emergente posterior seleccione la opción «aplazar»:

Si no le aparece la opción tramitar deuda, o si ha marcado otra opción de “reconocimiento de deuda” al presentar la autoliquidación, deberá acceder al apartado de aplazamientos de la sede electrónica de la AEAT y seleccionar la opción “Presentar solicitud” para poder solicitar correctamente el aplazamiento.

Para acceder a la presentación de la solicitud de aplazamiento se requiere identificarse con certificado electrónico, DNIe o Cl@ve PIN del declarante o de su representante (en este caso no se admite el acceso con Cl@ve PIN).

En relación con aquellos contribuyentes cuyo certificado electrónico esté caducado o próximo a caducar, se informa que la AEAT permite el uso de los certificados caducados en su SEDE de acuerdo con lo previsto en el Real Decreto 463/2020, de 14 de marzo.

Es posible que su navegador habitual no se lo permita en cuyo caso le recomendamos lo traslade a FireFox donde podrá seguir usándolo.

En cualquier caso la propia AEAT se pone a disposición del contribuyente por si tiene dudas sobre cuestiones técnicas informáticas puede llamar a los teléfonos relacionados.

4. Rellenar los campos de la solicitud

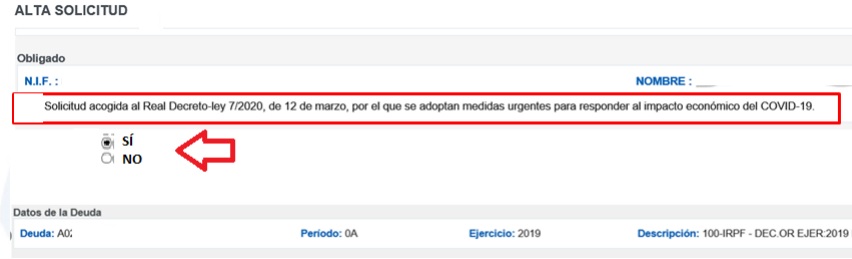

Lo primero para acogerse a esta modalidad de aplazamiento es marcar la casilla “Solicitud acogida al Real Decreto-ley 7/2020, de 12 de marzo, por el que se adoptan medidas urgentes para responder al impacto económico del COVID-19.”

Si la presentación de la solicitud proviene de la presentación del modelo de autoliquidación correspondiente, la clave de liquidación ya está informada y no es necesario completarla. En caso contrario, deberá cumplimentar la clave de liquidación en la casilla «Deuda…“ y el importe en la casilla “Importe”.

Además de lo anterior, se solicitará la siguiente información:

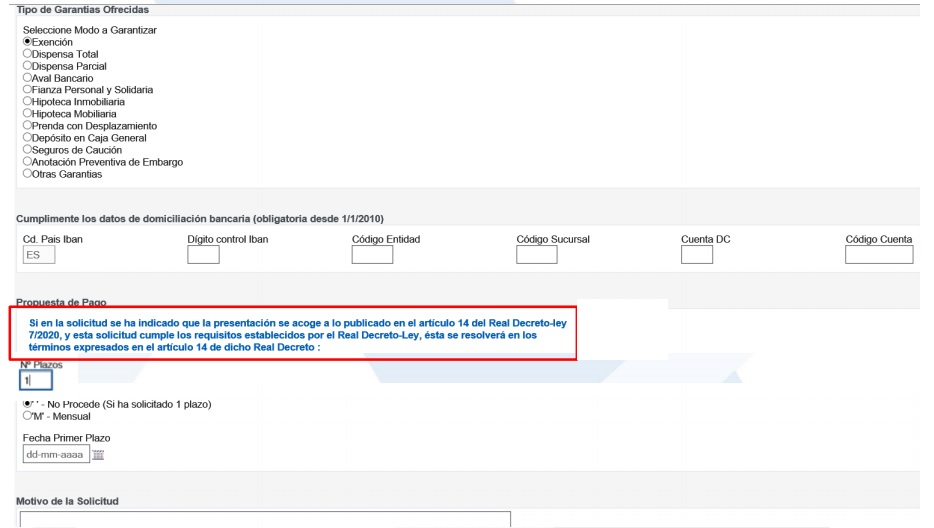

Tipo de garantías: marcar la opción “exención”.

Cuenta bancaria de la domiciliación.

Número de plazos: escribir 1.

Periodicidad: marcar la opción “no procede”.

Fecha del primer plazo: 6 meses después de la fecha de fin del plazo voluntario de declaración (si el plazo de presentación de la autoliquidación finaliza el 20 de abril escribir 20-10-2021).

Motivo de la solicitud: escribir “Aplazamiento RDL” (este paso es muy importante, de lo contrario no se concederá el aplazamiento en los términos señalados).

En el apartado de propuesta de pago saldrá el siguiente mensaje: Solicitud acogida al Real Decreto-ley 7/2020, de 12 de marzo, por el que se adoptan medidas urgentes para responder al impacto económico del COVID-19.»

5. Presentar la solicitud, presionando el icono “Firmar y enviar”

Si la solicitud se ha presentado correctamente saldrá el siguiente mensaje de aviso:

Por otro lado, aunque han sido suspendidos los plazos procesales y administrativos, los plazos de prescripción y caducidad y los demás plazos para la tramitación de los procedimientos de las entidades del sector público como ya hemos analizado en este artículo, se ha regulado que la referida suspensión e interrupción de los plazos administrativos no será de aplicación a los plazos tributarios, sujetos a normativa especial, ni afectará, en particular, a los plazos para la presentación de declaraciones y autoliquidaciones tributarias, que siguen vigentes.